税理士ブログ

記載例を見ながら『消費税課税事業者選択届出書』作成のための3スクロール

はじめに

こんにちは!

東京都新宿区西新宿の税理士法人阿部会計事務所、税理士の阿部です。

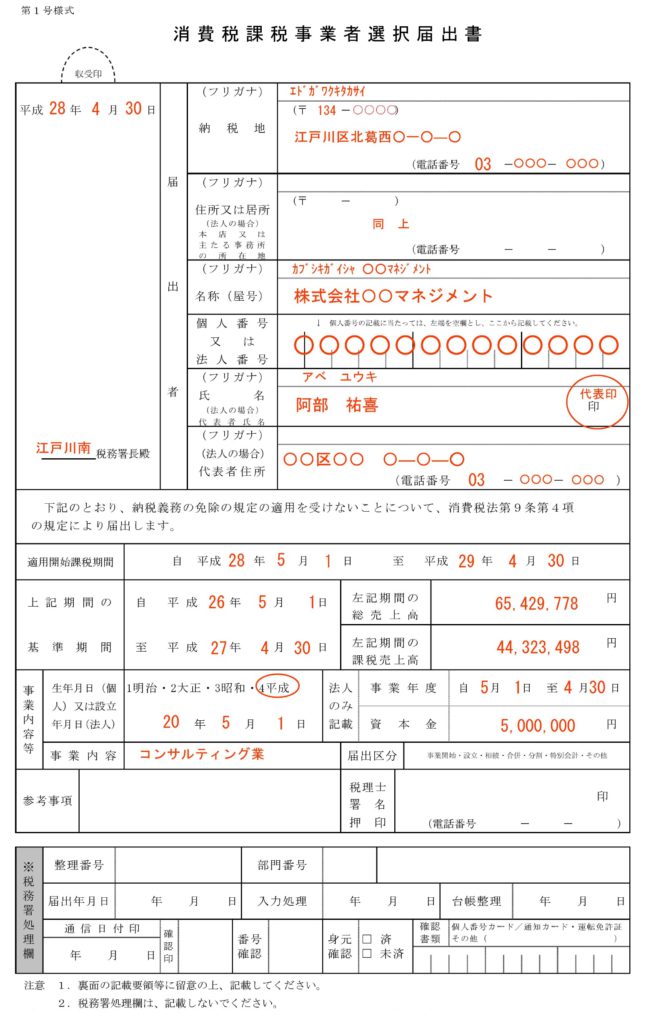

今回は消費税課税事業者選択届出書について実際の記載例を見ながら解説していきます。

課税事業者とは・・・

課税事業者とは「消費税の申告納税義務を負う事業者」を指します。

そのため、課税事業者に該当すると「個人であれば翌年の3月31日まで」、

「法人であれば課税期間終了の日から2カ月以内」に消費税の確定申告書を作成して、

申告納付を済ませなければなりません。

反対に免税事業者は、課税事業者のように申告書を作成したり納税したりする必要はありません。

判定は原則としては2年前の課税売上額が1,000万円を超えるかどうかにより判断します。

取引において金銭のやり取りを行った場合は、

取引の相手方が課税事業者であるか免税事業者であるかに関わらずその取引対価に消費税は含まれていることになります。

課税事業者に該当すると、売上など入金した金額に含まれている消費税と、

仕入れた際に支払った金額に含まれている消費税との差額を申告納付します。

イメージの算式は次の通りです。

「売上に係る(預かった)消費税額」-「仕入に係る(支払った消費税額)」=『申告納付する消費税額』

課税事業者であれば、『申告納付する消費税額』がプラスであれば納税、マイナスになると還付されます。

また『申告納付する消費税額』の値があらかじめマイナスとなることが見込まれている場合、

例えば事業を開始して間もなく仕入が売上を上回っているときなど、

免税事業者であってもあえて課税事業者選択届出書を提出することで、

そのマイナス分の消費税の還付を受け取ることができます。

反対に、届出書も何も提出せずに免税事業者を続けると受けられるはずの還付の機会を逃しているとも考えられます。

この課税事業者選択届出書の提出期限は前課税期間の末日となっておりますので期限にはくれぐれもご注意ください。

事業開始時などは、資金繰り計画を作成するときは消費税の観点も踏まえて検討することが大切です。

『記載例』

課税事業者届出書提出の注意点

前課税期間内に「消費税課税事業者選択届出書」の提出を済ませると、

翌課税期間からは消費税の課税事業者に該当することになります。

経理方法は「税込経理方式」「税抜経理方式」とあり、

いずれを選択しても決算で未払消費税勘定に申告納付する消費税額を計上します。

また、この届出書を提出すると2年間は課税事業者であり続けなければならないしばりが設けられています。

そのため、課税事業者となって最初の期間に多額の設備等をして消費税の還付を受けることができても、

その翌課税期間で売上が増加するケースなどではメリットデメリットが相殺される可能性もあるので注意が必要です。

いずれにしても届出書の提出を検討するときは2~3年ほどの経営計画を踏まえることが重要となります。

おわりに

最後までお読みくださりありがとうございます。

確定申告や決算でお困りのことがございましたらお問合せフォームをご利用ください。

(税理士なら新宿区西新宿駅徒歩4分の税理士法人阿部会計事務所)